马太太有四个子女,两个孩子尚未成年。马太太有人寿保险和遗嘱,共计2000万。马太太担心这些财富一次性分配给孩子,孩子们不会理财或者挥霍败光。她通过家庭信托规定:每个孩子上大学每年从信托账户领取10万学费;每个孩子结婚时从信托领取30万;每个孙子孙女出生时每年从信托账户提取10万元购买人寿保险供孙儿们未来上大学的费用,等等。

美国著名新闻人默多克与邓文迪结婚之前就将140亿资产转入家庭信托,规定由他和前妻的四个子女享有股东投票权。14年后俩人离婚,公司股权和财富仍然掌握在默多克家族中,邓文迪仅获得两套豪宅,两个女儿享有信托收益权。家庭信托并没有因婚变影响公司正常运营,既保障前任太太和子女们的优越生活,又防止后任太太因离婚带来的公司股权分割,周全的规划使得“肥水不外流”。

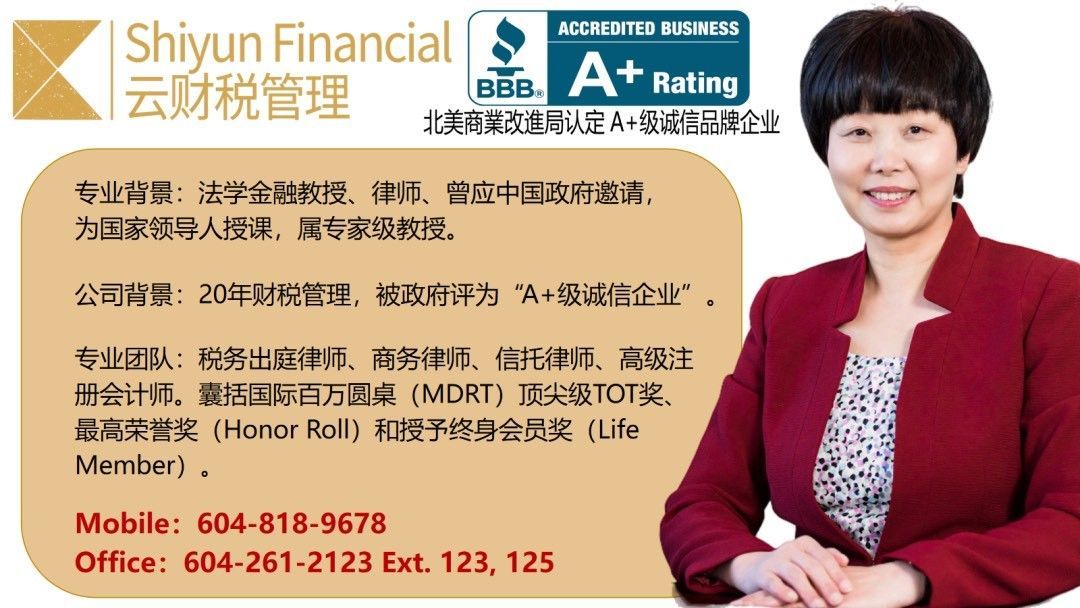

2021年3月27日云财税公司“云讲坛”特别邀请了两位普法大使Linda Chen律师和Kevin Huang会计师在线为大家讲解加拿大家庭信托法(Family Trust)极其税务法律,史云老师紧随其后讲解了如何让家庭信托资产倍数节税增长。

陈律师首先提到了华人移民家庭对家庭信托的误区:在银行开了一个信托投资账户就认为是家庭信托;还有的人说在银行买了一个“信托”等等,这种说法都不是加拿大真正意义上的家庭信托。

家庭信托对华人社区是一个比较陌生的领域,涉及许多法律、税务、股权、金融等法律问题,是最为复杂的遗产规划,属于高级财务构架范畴。随着越来越多的高净值家庭定居加拿大,家族信托也逐渐进入华裔社区的视野。

信托是一种财产法律关系,有三个“演员”,一是委托人(Settler),二是信托管理人(Trustee);三是信托受益人(Beneficiary)。完整的信托概念是委托人将特定信托财产(Trust Property)转移给受托人(Trustee),受托人依照信托本旨为受益人(Beneficiary)的利益或特定的目的管理或安置信托财产。所以在信托法律关系中托管人(Trustee)拥有最大权利。

家族信托分为两种:一是生前信托(Living Trust OR Inter Vivos Trust),指人在世时财产就已经转移到信托,身故时财产分配仍然遵循着信托条款分配财产,即所谓生前控制财产,身后控制财产分配。另一种信托是遗嘱信托(Testamentary Trust),身故后信托才生效。

上述两种信托有如下不同:

1.费用不同。生前信托无遗产认证费;遗嘱信托有遗产认证费,BC省为1.4%,例如股票、互惠基金、房产、现金等,如果在个人名下身故时均有1.4%的遗产认证费。同时遗嘱信托还有其他费用,例如遗嘱执行人费用3%-4%、遗嘱定期更新费用。

2.保密级别不同。生前信托具有高度的保密性,例如乔布斯的信托至今无人知晓有什么内容;遗嘱信托的保密程度没有那么高,一旦遗嘱有争议或者受到挑战,遗嘱内容就要需要公开。

3.抵御第三方债权人不同。家庭信托具有财产保护功能,抵御因法律纠纷产生的第三方债权人讨账、抵御因婚变带来的财产分割。

陈律师精辟的总结了家庭信托的几大功能:遗产规划、合理避税、债务隔离、高度保密、灵活分配、避免纷争;建立家庭信托的目的是“放弃所有权,获得掌控权”,这是对家庭信托最好的表述。

Kevin是著名的稽查会计分析师,拥有丰富的境外转款规划经验。讲坛中他分析了家庭信托的税务申报和怎样将海外资产转入家庭信托中、需要哪些文件支持、应该做好哪些文档准备等等,同时告知大家,家庭信托中的收益缴纳最高税(Top Tax Rate)。为了避免高税率产生,最好把每年的各种收益分配给受益人,以达到分散收入、降低税负的目的。根据加拿大税法,财产转移到信托视同售出,有可能要为某些财产增值付税。

对于拥有企业股份的人来说,经过企业股份重组,将企业的股份转入家庭信托名下,不但隔离了公司债务,又能使企业永续存在,永保公司传承。

第三部分由理财专家史老师为大家介绍了如何让家庭信托的财产成倍数增长,“两块金砖”--家庭信托+分红保险。这样的构架不仅保全了资产,而且资产得到了免税增值;同时增值了的资产依照托管人的愿望定期、定量的分配给受益人,家庭财富得以科学分配和规划。因此家庭信托是一种重要的税务策划工具和资产传承工具。

研讨会上大家积极互动,提出许多问题,例如怎样保护家庭财产不被政府冻结;为保护公司股份、怎样将公司股份转入家庭信托;什么样的资产放入家庭信托、家庭信托有哪些税务好处等等。

这场“高大上”的专业论坛,让许多人明白移民家庭在加拿大生活,应该找对三种人:律师、会计师和财务顾问。找对了人,可以避免许多潜在财税问题,构架好家庭与公司财务规划可以节约很多税务。会后许多听众通过发邮件和微信表示希望继续参与“云讲坛”,多学新政、法律、税务知识。

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。