10月25日,加拿大央行不出所料的再次出重手加息50个基本点,将隔夜利率提高至3.75%。本次加息后,加拿大的政策利率水平在主要发达经济体中是最高的,这也是加拿大连续第六次加息幅度超过25个基点的大幅加息。

这种高密度、高强度的加息举措,是加拿大近四十年来所罕见。而这么做的目的就是为了给同样是近四十年来创纪录的高通胀率降温、减压。

巴菲特说过“通货膨胀是投资者最大的敌人”。事实上,高通胀是公认的经济平稳发展的公敌,因为它几乎影响到每一个人钱包。

加息往往是应对高通胀的主要货币政策手段,各国都把通胀控制在一定的范围作为其政策目标,加拿大央行的目标就是把通胀率控制在2%左右。

加拿大再次加息后,通胀能不能降下来?最终会不会导致经济发展的软着陆,还是不可避免地走向经济衰退的硬着陆?这已经不只是经济学家关心的问题,而是每一个普通民众都会关心的问题。

1)通胀猛如虎

什么是通货膨胀?经济学家的说法是:流通中的货币超过经济实际需要而引起的货币贬值和物价水平的全面而持续的上涨。用普通人的话来说,就是物价上涨,钱不值钱了。

笔者在千禧年来到加拿大的时候,油价是每升三、四角加元,2022年的油价差不多在2.00加元左右徘徊,最高时曾超过2.50加元,很明显,油价涨了。

买菜也一样。当时每周去超市购物,结账时30-40加元,三口之家一周的面包、牛奶、肉蔬食品等基本日常所需都有了。而如今,每周超市不花费200加元,总觉得家里冰箱里似乎少了点什么,食品也涨了。

其实,住房、交通、学费、甚至是电影票,统统都在涨。

除了每个人对物价的感官认知外,科学衡量通胀的方法也很多,但最主要的是用居民消费物价指数(CPI)指标来体现。

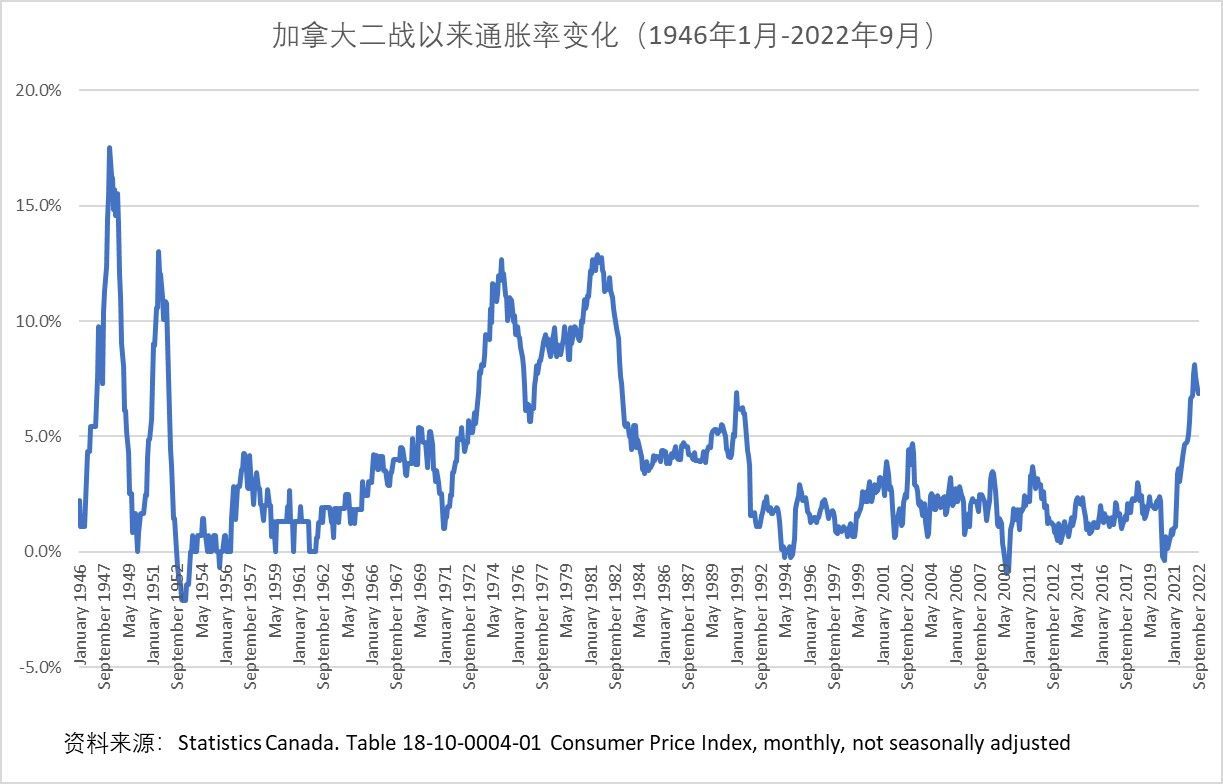

从二战以后加拿大通胀率的历史变化来看(下图),2022年的通胀来得有点猛,一下子从年初的5.1%左右涨到6月份的8.1%。上一次出现8%以上的通胀率是1983年的1月份。

也就是说,目前加拿大正面临着近四十年来最严重的通货膨胀。这对绝大多数近期华人移民来说,都是大年初一吃饺子——头一回。

加拿大二战后最高的通胀率发生在1948年2月,达到17.5%。最近一次的通胀最高点出现在1981年7月,达到12.9%。前者是因为受到二战刚刚结束的拖累,百废待兴。后者则是因1973年,恶劣的天气引发了全球粮食短缺,欧佩克石油禁运推动能源价格上涨。几年后,1979年的伊朗革命引发了第二次能源危机。

2)加息、加息还是加息

今年以来,如此来势汹汹的高通胀,对加拿大央行来说是难以容忍的。

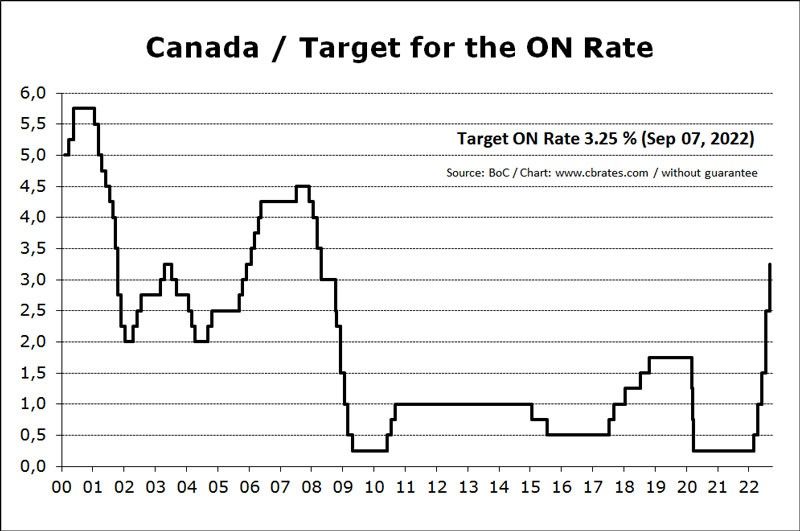

于是,央行从3月2日加息25个基准点开始,3月13日和6月1日两次分别加息50个基准点,7月13日更是一口气跳涨100个基准点,9月7日又追加75个基准点,本周三再次推出50个基准点。从3月到10月,连续六次加息,累计加息幅度达到350个基准点,央行的隔夜利率也从0.5%上涨到3.75%(如下图)。

可以说,央行正处于有记录以来最快的加息周期之一。它正在提高加拿大家庭和企业的借贷成本,故意放慢经济,以控制价格并稳定加元的购买力。

央行这么做,自然是出于实现其货币政策的目标,就是通过保持低通胀、稳定和可预测的方式来保持货币价值稳定。而稳定的货币才能使加拿大人能够更有信心地做出支出和投资决策,鼓励对长期投资,并有助于持续创造就业和提高生产力,从而提高加拿大人的生活水平。

就通胀控制目标而言,目前的目标是 2%。该目标于 1991年首次推出,由加拿大银行和联邦政府共同制定,每五年审查一次。

但是,货币政策的日常执行是银行管理委员会的责任。央行每年有八次在固定日期公布其隔夜利率,也称为关键政策利率,此利率往往与通胀同向变动。

这个政策利率也是商业银行和其他金融机构用来为消费贷款、抵押贷款和其他形式的贷款设定利率的基准。

也就是说,央行扔完靴子,几乎所有人都会面临其带来的冲击波,包括股市、房市、债市和劳市(行业影响可另文讨论)。

3)加息就像双刃剑

央行加息,其他商业银行跟进,从而提高了资本的价格,减少了货币供应、压抑消费和投资、鼓励民间存款,从而使通货膨胀得到压抑和控制。

但是从实际效果而言,加息具有两可性,就像一把双刃剑。

加息适当,可以抑制通胀,使通胀率平稳地回落到适度区间,从而避免出现高通胀和高利率,同时又防止经济陷入衰退,也就是实现经济“软着陆”。

加息不妥,也可能出现“硬着陆”,即经济急剧回落,出现经济衰退。

这两种可能,不光在经济学家中谁也说服不了谁,就在联邦政坛,反对央行加息的声音也是喧嚣尘上。

最先对央行发炮的是来自右翼的联邦保守党,他们认为央行在新冠大流行期间的政府债券购买计划是通货膨胀的关键驱动因素。新晋党领波利耶夫尔一直支持这一立场,称央行是自由党政府的“提款机”,并表示如果保守党当选组建政府,他会解雇央行行长麦克莱姆。

随着央行加息加剧可能将经济推向衰退,工会领袖和新民主党领袖驵勉诚等左翼政客也加入批评的声音。驵勉诚上周五致函总理特鲁多,称央行通过推高利率对工人阶层造成不必要的伤害。两天后,他在CTV上露面时进一步表达了这种批评,称央行对抗通胀的方法“绝对没有价值”。他表示,央行误诊了通胀的原因——淡化了企业的贪婪,过分强调工资增长——同时将经济推向不必要的衰退。

“我们绝对需要对抗通货膨胀,”驵勉诚在CTV上说。“但是,如果加拿大央行的做法与通货膨胀的根本原因无关,只会给加拿大人带来痛苦,那么我们不得不质疑为什么他们只是采取加息的方法,因为没有证据为此佐证。”

4)良药苦口还是病急乱投医?

如果加息是专治通胀的药方,今次的央行连续加息周期究竟是良药苦口,还是病急乱投医?这得看是否对症下药。从这次通胀的主要原因来看,也许可以给我们一点端倪。

本次通胀,尽管与四十年前有很多相似之处,比如战争、粮价、油价等因素,但这次通胀也有非常特殊的起因,那就是新冠疫情全球爆发及其后续发展。

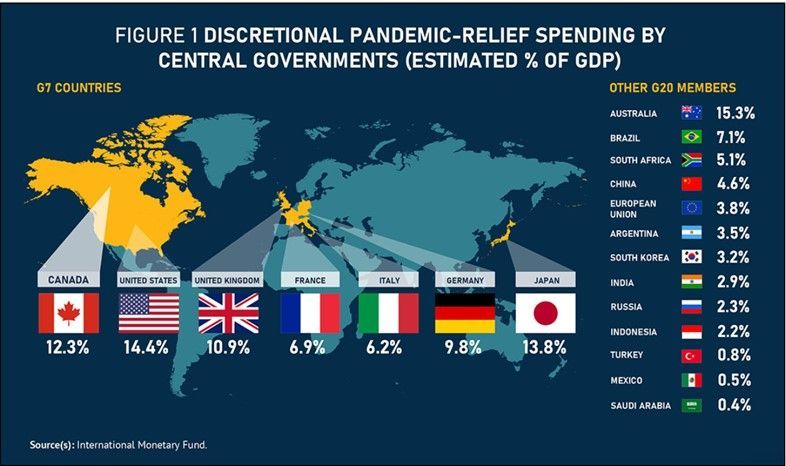

不得不否认,新冠疫情爆发后,各国政府积极应对,相继采取了封控措施,并随即以政府救援津贴的方式,给受影响的个人和企业发放现金及相应的支持。加拿大联邦政府对新冠疫情爆发的政府补贴占GDP的12.3%,全球排列第四,仅次于澳大利亚、美国和日本(如下图所示)。

加上各地方省政府的援助项目,加拿大累计提供了4,690亿加元疫情补贴,收益人口达到两千零七十万人。这就像给目前的通胀预备了一个货币蓄水池。

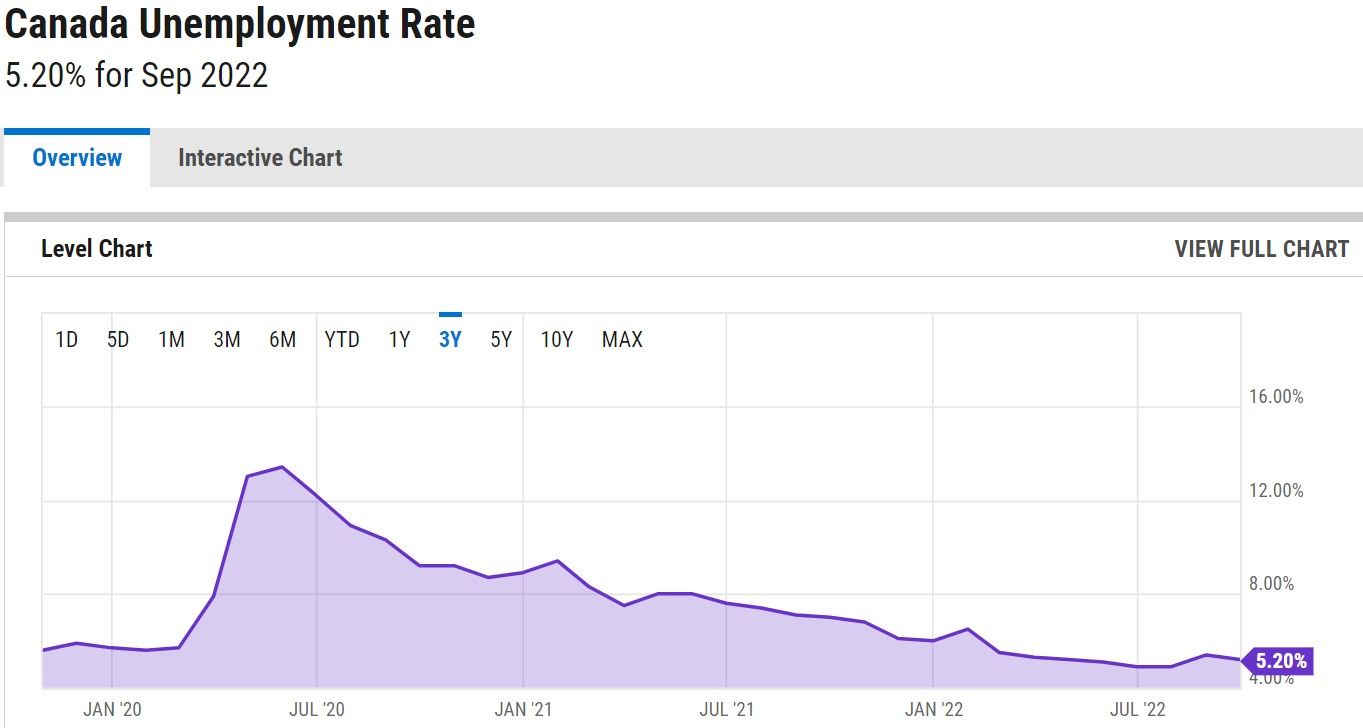

然后,疫情逐渐缓解,封控措施解除以后,企业迅速全面复工,失业率迅速下降,甚至已经下降到上个月的5.2%,低于疫情发生前的水平,有些岗位还出现了用工荒、招工难。所以,工资水平也形成了上行压力。这与传统的菲利普斯曲线非常相吻合,即通胀高,失业率低。

今年年初的全球供应链危机,进一步加剧了市场供求的不平衡,就连集装箱货运价格4-5倍的上涨,这更是加剧了物价上涨的压力。

以中美冲突加剧为表象的国际地缘政治的极度不稳定,特别是今年2月俄乌战争打响,并对国际粮食和能源市场形成直接的冲击,粮价油价同时上涨就像脱缰的野马,由此压垮了包括加拿大在内的全球性通胀爆发的最后一根稻草。

随着美联储率先加息,美元全面走强,使加币受压,进口价格也进一步上升。

所有这些,加拿大央行在3月,就不得不跟随美联储的步伐,匆匆地开启了加息的周期。

如果本次通胀真的是由上述因素综合造成的话,恐怕单单靠加息这一味药是远远不够的,哪怕它是再好的良药。首先,加息可以抑制新增的货币供应,但无法减少老百姓已经落袋但尚未消费的数以千亿计的疫情补助款项。

同时,每年30万+的新增移民来到加拿大,对住房、安居、交通、教育等等都是刚需,这不是加息就能抑制得了的,反而只会凭添新移民的日常开支压力,包括贷款置业、日常消费,和投资创业。

另外,加息抑制了消费,也抑制了投资,使就业面临新的压力,这是企业和劳工阶层都不愿意看到的。这也难怪,左、右翼政党会同时发力批评央行加息。而且,消费和投资的减少,使经济发展缺乏后续动力。

除此之外,全球供应链、国际地缘政治、俄乌战争,这都不是一个或几个国家能通过加息搞得定的。

所以,加息是传统良药,能否治百病暂且不论,但肯定很苦口。大家不得不捂紧口袋过日子。

5)软着陆可期

很多经济学家对央行的再次加息充满了理解和期盼,他们认为,进一步加息终将有助于降低通胀——尽管更高的利率肯定意味着经济增长放缓和失业率上升。

但是央行行长们面临的问题不在于加息的效力,而在于在追求央行保持价格稳定的使命时,经济痛苦在多大程度上是可以接受的。

本次央行加息50基本点,比一般预期的75点为低。这可能是因为央行看到前期的加息动作已经扭转了高通胀率,从8月高点以来出现了拐点。同时也给市场一个信号,预示本轮加息的周期可能快要走到尽头。这些信号显然都是给经济阵痛的镇痛药。

如果真的如央行预判的那样,加拿大经济软着陆可期。

参考资料:

From left and right, political backlash to Bank of Canada grows - The Globe and Mail

Central Bank Rates | Worldwide Interest Rates | Bank of Canada (BoC) (cbrates.com)

Overview of Canada’s COVID-19 Economic Response Plan - Canada.ca

The contribution of pandemic relief benefits to the incomes of Canadians in 2020 (statcan.gc.ca)

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。