【大温好房 综述】

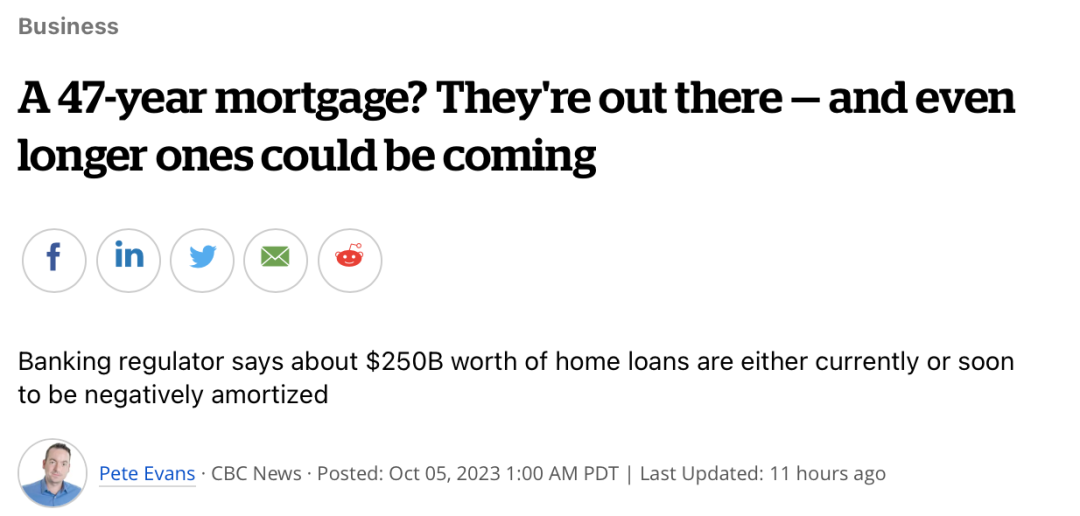

据加拿大媒体CBC报道,加拿大三大银行中,每五笔房屋贷款中就有一笔是负摊销贷款。负摊销贷款是指由于每月还款额不足以支付除利息以外的任何费用,因而在原有贷款的还款期限上增加了年限。

图自CBC,2023年10月

举例来说,业主A的房贷每月还款3000元,其中利息2000元,本金1000元。但在加息后,业主的房贷金额不变,但3000元还的全部是利息,而本金每月还增加100元。这样从理论上,业主这笔贷款就永远还不完了,除非银行开始降息,或者业主提高还款金额,但还款期限也会从25年延长到一个业主都无法企及的时间长度。

CBC在报道中称,这种现象正在蔓延,已经引起了加拿大银行监管机构的重视。预计今年的金融机构监管办公室(OSFI)很快会公布新的资本充足率指导方针。新政的目的是为了控制负按揭案例的激增。

CBC在报道中指出了一个典型案例。魁省居民Michael Girard-Courty去年购买了一套双拼房,当时的贷款期限是25年,月供1156,他完全可以承受。

但自从他签署合同后,加拿大央行开始加息。目前他所偿还的房贷中每月只有23元用来偿还本金,其他的都是利息,房贷期限从25年变成了47年。

Michael Girard-Courty表示,他原本希望靠这套投资房提前退休,现在却成了一个负担。

黄三水说,这个案例举的不疼不痒,每月1156的月供在BC省相当于没有月供。大温地区每月还款金额从4000涨到6000的案例比比皆是。导致列治文越来越多的餐提高都改成了低价自助餐,因为大家都不敢下馆子吃饭了。

数据显示,BMO、TD、CIBC的大约五分之一的房屋贷款都已经是负按揭。

差不多有1300亿的房贷期限不再是标准的25年,而是延长到35-40年,部分极端案例甚至是无穷大年。

对此情况,银行的应对措施各不相同,有的要求借款人一次性还清部分贷款,有的要求贷款人切换到固定利率贷款。

但无论怎样,房奴的还款压力增加是不争的事实,由于BC省房屋基准价格太高,所以加息对该省的杀伤力尤其大。

事实上,黄三水2023年春天以来,基本不去饭店大吃二喝了。

CBC在文中指出,RBC曾在报告中说:“我们不会发放可能导致负按揭的贷款。”

但真实情况是RBC的房贷25%都超过了35年,TD的比例是22%,BMO是18%,CIBC是19%,而Scotiabank超过35年的房贷只占到不到1%。

而监管部门的最新监管政策极有可能要求银行完全禁止负按揭。金融机构监管办公室表示,新的指导方针旨在减少这些贷款给金融系统带来的风险。

OSFI的数据显示,目前加拿大有大约2500亿的房贷期限超过了35年,而加拿大全部房贷的总额为2.1万亿,也就是说12%的房贷处于高危状态,这是不可容忍的。

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。