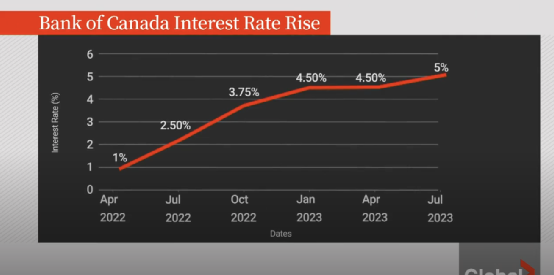

随着当前的利率达到了数十年的高点,越来越多的家庭选择出售自己的房产,以应对不断增加的抵押负担和每月的高额还款。

图片来源:2023年10月3日 globalnews.ca

最近,BC省一对年轻夫妻James Sloan-Minshull (詹姆斯·斯隆-明舒尔)和他的丈夫,在细细盘算后决定出售他们在Langley的联排别墅,选择回归租房生活。

他们在2018年充满期待地买下了这套房产,希望能享受更宽敞的空间和与大自然更近的距离。

明舒尔表示:“那时的利率足够低,买房的月供甚至低于在外租房。”

但没多久,利率的上涨打破了这一切。拥有这座房子的成本超出了他们的预期,这也意味着他们不得不舍弃之前的生活品质。

图片来源:2023年10月3日 globalnews.ca

明舒尔无奈表示:“我们的生活习惯都变了。无论是购物、宠物的饮食,还是日常的出行。”

更让人心痛的是,不仅他们的抵押贷款增加了60%,而日常开销,如油价和食品,也在持续上涨。

他感叹:“生活的压力变得越来越大。支付日常开销之外,我们还希望有一些社交生活,比如为朋友的生日庆祝、购买礼物等,但这些似乎越来越难了。”

明舒尔说,尽管他们都有稳定的工作和不错的收入,但是仅去年,他们的生活成本就增加了约$3,000。

他详细列举:“这包括车辆费用、汽油、抵押贷款支付等。再加上我们住的是共管物业,还有一些额外的费用。”

这些上涨的费用无形之中压垮了很多家庭,不仅仅是明舒尔一家,相信还有许多其他家庭也面临着同样的经济压力。

图片来源:2023年10月3日 theprovince.com

Desjardins 董事总经理兼宏观策略主管罗Royce Mendes (伊斯·门德斯) 在 9 月 19 日给客户的报告中写道:“每个月,大约有 2% 的抵押贷款持有人面临着利率大幅上涨的续贷。”

加拿大央行表示,与 2022 年初的成本相比,固定利率借款人明年的平均还款额预计将增加 14% 至 25% 。

2025 年和 2026 年,付款额应增加 20% 至 25%。

那些拥有完全浮动利率的人正在承担了更高利率压力,今年他们的付款平均增加了 49%。

而那些有固定月付款但变动利率的贷款者,将面临最大的增长。因为有些人的还款仅涵盖利息,甚至连利息成本都不够。

随着抵押贷款重置,预计到 2026 年,持有这些产品的人的还款额将平均增加 44%。

加拿大银行监管机构的负责人Peter Routledge 9月份警告说,这类贷款者(总额约为2.1万亿加元的未偿还抵押贷款市场中的3690亿加元)“面临着巨大的支付冲击风险。”

现在,许多加拿大大银行的抵押摊销期都超过30年,从RBC的24%到BMO的30%,其中绝大多数都超过35年。CIBC和TD则位于这两者之间。而Nova Scotia则以只有 1% 的抵押贷款期限超过 30 年而闻名。

但是,银行监管机构也对这些延长的抵押期表示担忧,这减缓了人们在其住宅中建立权益的速度。

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。