加拿大很多房主现在都成了“房奴”。利率居高不下,很多房主已经撑不住了。

近日,很多人都收到了2023年房贷年结,大家都在媒体上晒账单。不看不知道,一看傻眼了。有人每月供房贷6000多,结果一年下来利息付了7万多,而本金只还了1600。还有华人房主更惨,一年下来“负摊销”,房贷越还越多。

央行利息加了10次后,房主们有的月供大涨,有的每月还款几乎全还利息了,还有对摊销期也被拉长了几十年。

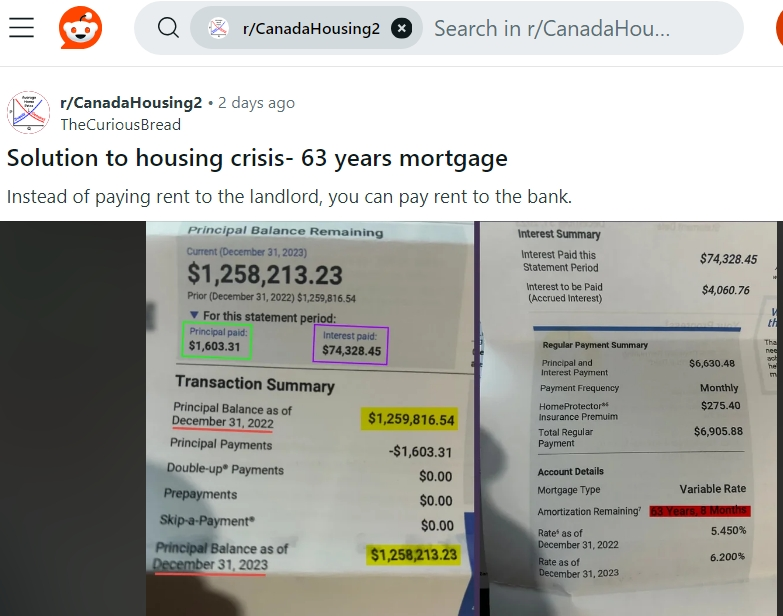

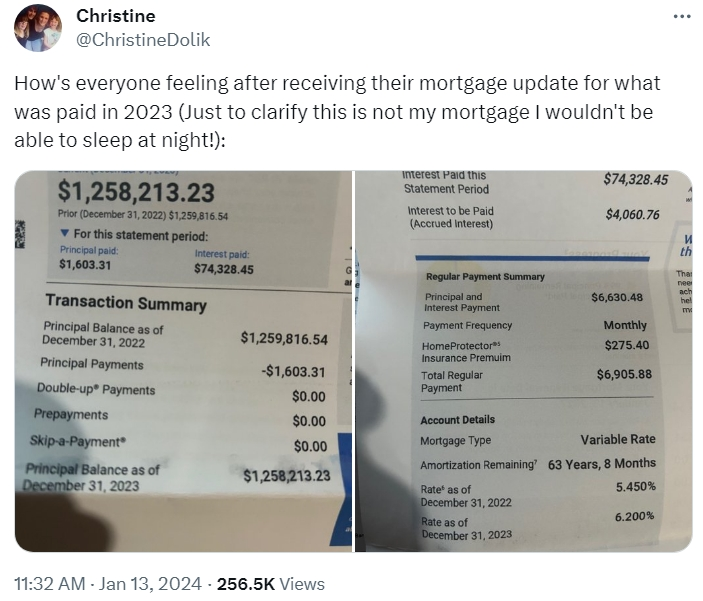

比如,有人在社交媒体上晒出一位房主收到的房贷年度对账单。账单上的数字让很多人都惊呆了。

这份2023年12月底收到的年度房屋抵押贷款的账单显示,屋主一年付的利息高达$74,328.45,而本金只还了$1603.31。

更夸张的是,这位摊销期长达63年零8个月,这意味着房主要近64年才能还清贷款。

目前这名房主的总贷款金额为125万8,浮动利率为6.2%。计入保险,每个月的月供为$6905.88。

而每个月近7000加币的付款,几乎全付利息了。

这张账单在x和raddit论坛上曝光后,网友都炸了。

“一年利息7万4加元?!这比中产收入都多啊”

“所以你到80,90岁了还要为了房子继续打工!?”

“我无法理解银行怎么会批这种房贷,不合逻辑啊”

“@特鲁多,这是犯罪”

“所以每月6100是付利息,只有150才是还本金,买房意义何在”

“进了墓地,还在当房奴。”

“房价还会跌吧,因为70%的房主在2025年年底前要续约,人们负担不起啊......”

还有网友表示,63年摊销期还算好的,至少没有“负摊销”。也就是月供不够利息高,贷款越还越多。

是的,有华人房主就遇到了这种“负摊销”(negative amortization)的情况。

超级生活采访了网友 @顺其自然, 去年初她的房贷余额为$532,448。然而到了年底余额变成了$537,076。竟然越还越多,幸苦一年房贷还多了$4600。

她表示,当时签的利率不到2%浮动利率,月供2200。由于利率不断涨,所以现在每月的供款已经不够利息了,于是欠款越来越多。

在中文社交媒体上,很多华人房主都叫苦连天。

“现在的房贷真是利滚利啊。”

“一年忙到头,还利息还了个寂寞!”

有的说,“现在的房贷本金就是个零头,基本上房主集体在帮银行打工。”

有人说,“利息太狠了。本来买了房以为是房主,没想到现在的情况就是在当银行的租客,钱全交利息了,”

还有的网友说,“摊销期这么长,真的是一间房,三代供。”

那么为什么会出现这些揪心的情况呢?

绝大多数浮动利率抵押贷款借款人(根据加拿大央行的数据,其中约四分之三)拥有固定还款额的浮动抵押贷款。

在这些情况下,每月抵押贷款付款是静态的。但当利率上升时,每月还款中用于偿还本金的部分会减少,而用于支付利息的部分则会增加。当支付的本金越少,有效摊销时间就越长,这就是为什么会出现近64年的摊销期。

但加拿大贷款机构通常不会提供超过 30 年的摊销期,现在的情况是,由于利率猛涨,很多人的摊销期都自动延长了。

而且,当每月供款已经不足以支付利率的时候,还会到触发利率,那时候银行将重新计算你的每月供款。

更惨的是在续签的时候。

很多情况下,虽然摊销期自动延长,但当您的合同期限到期并且必须与银行重新谈判续签时,摊销期将恢复为正常的期限。

但这也意味着续签后房贷会月供大涨。

疫情爆发初期,房屋销售量激增,抵押贷款发放量激增,这意味着 2025 年和 2026 年将出现许多续贷。

据《财经邮报》报道,到 2025 年,有340 万加拿大人将续签抵押贷款,这种情况将是一种危机。

房地产经纪公司 Royal LePage 去年10月底发布的一项民意调查显示,房主对即将到来的抵押贷款续签浪潮的焦虑加剧。

该公司估计,在未来 18 个月内,340 万加拿大房主将续签,即便利率下降也不会降到以前。所以基本上所有人的月供都会大涨。

在加拿大人考虑减轻抵押贷款还款负担的策略中,24%的人表示他们已经考虑延长抵押贷款的摊销期,23%的人表示他们正在考虑更换贷款机构以获得更好的利率,17% 的人表示准备卖房并缩小住宿规模。

据《环球邮报》报道,FixOrVariable抵押贷款规划师Rob McLister 表示从今年起一连3年都会有房贷续签潮。

他说,“较高的利率和摊销减少对很多人来说是一场负担能力灾难。这就是为什么人们对 2024 年至 2026 年的房贷续签潮那么担忧。除非利率下降,否则许多人的付款将增加 35% 至 50%,甚至更多。”

加拿大统计局昨天(1月16日)刚刚公布上月消费者价格指数CPI数据,结果显示,12月通胀率升至3.4%。这让原本很有希望暂停加息的央行处境变得更复杂。

下周三1月24日,央行例行议息的日子又来了,现在很多房主都很紧张,都在望穿秋水等降息。

大家目前每月房贷要供多少?其中多少是利息呢?

(原文自 温哥华头条)

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。