本周三(7月12日),加拿大央行将例行公布标准利率。这将是 2023 年的第五次利率公告。全年计划公告八次。

市场普遍认为,这次央行加息是大概率事件。如果正像大多数业界人士估计的那样,央行很可能宣布将标准利率提升25个基本点(0.25%)至5%的水平。

这将是继去年3月升息开始,央行连续加息十级跳,累计加息幅度达475个基点(4.75%),也是今年在1月和6月两次分别加息25个基点(0.25%)以后,第三次同幅度加息。

本周的央行利率公告,扔下的会是靴子、压垮骆驼的稻草,还是金融震撼弹?你又准备如何接招呢?

▌01 通胀放缓:离目标一步之遥

央行决定连续加息,本意是为了把通胀率控制在3%以下的政策目标区域内。通过提高利率,央行试图限制消费和投资,从而减少通货膨胀压力。这有助于维持价格的稳定,促使经济保持在可持续增长的轨道上。

应该说,央行这波一年多密集地升息操作,对压低通胀率已经发挥预期的作用。

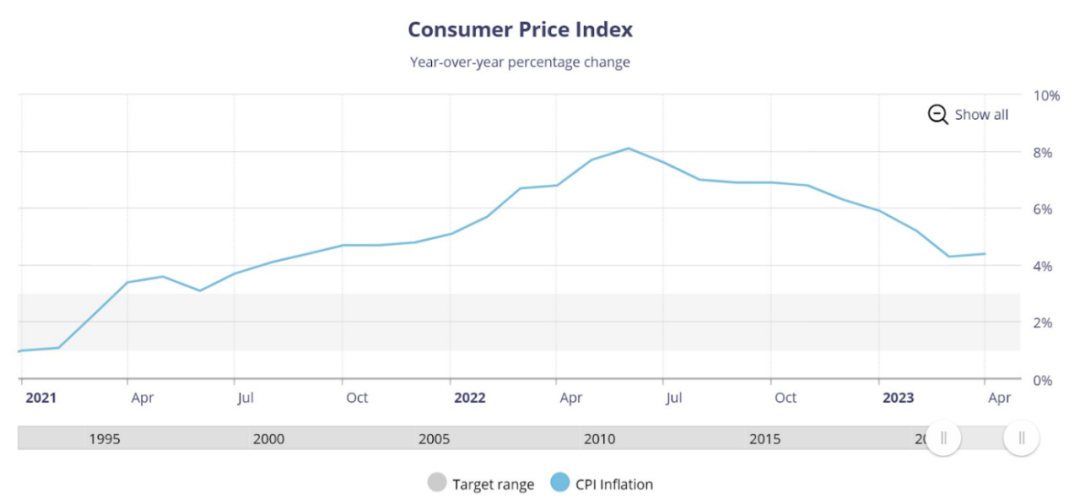

随着大幅升息,加拿大的高通胀率也应声而落,从2022年6月份8.1%的近40年历史高点,明显放缓至2023年6月的3.4%,为近两年来的最低水平。 可以说,通过加息来压制通胀的第一阶段,效果还是非常明显的,离央行的政策目标区域似乎仅一步之遥。

资料来源:加拿大央行。

▌02 通胀粘性:压通胀进入深水区

虽然6月份的通胀明显放缓,通胀率控制在3%以下的政策目标似乎触手可及,但是,此时通胀的粘性逐渐强化,抑制通胀的进程明显进入了深水区。升息能否继续发挥压低通胀的作用,成为加拿大人心中一个巨大的问号。

首先,造成这波通胀的主要诱因是供给侧因素产生,包括史无前例的疫情造成的全球供应链失序,地缘政治冲突引发的贸易战进一步加剧了供应链的困境,俄乌战争造成能源市场,特别是油价的紊乱,等等。这些因素经过一年多的市场消化,已经逐渐得到了控制和弱化。

7月6日,加拿大国际码头和仓库工会工人从港口到温哥华举行罢工集会,工会与BC省之间的谈判仍陷入僵局。 (CBC)其次,疫情纾困产生的大量货币供应放水,持续的较高失业率,工资上涨压力(包括最近的政府公务员和码头工人罢工)等迹象显示,消费依然强劲。当疫情恢复正常以后,使人们对服务业消费的偏好和支付能力,特别是与旅游相关的服务消费,强势反弹并持续。所以,食品和服务业的价格高企也成了进一步降通胀的难题。

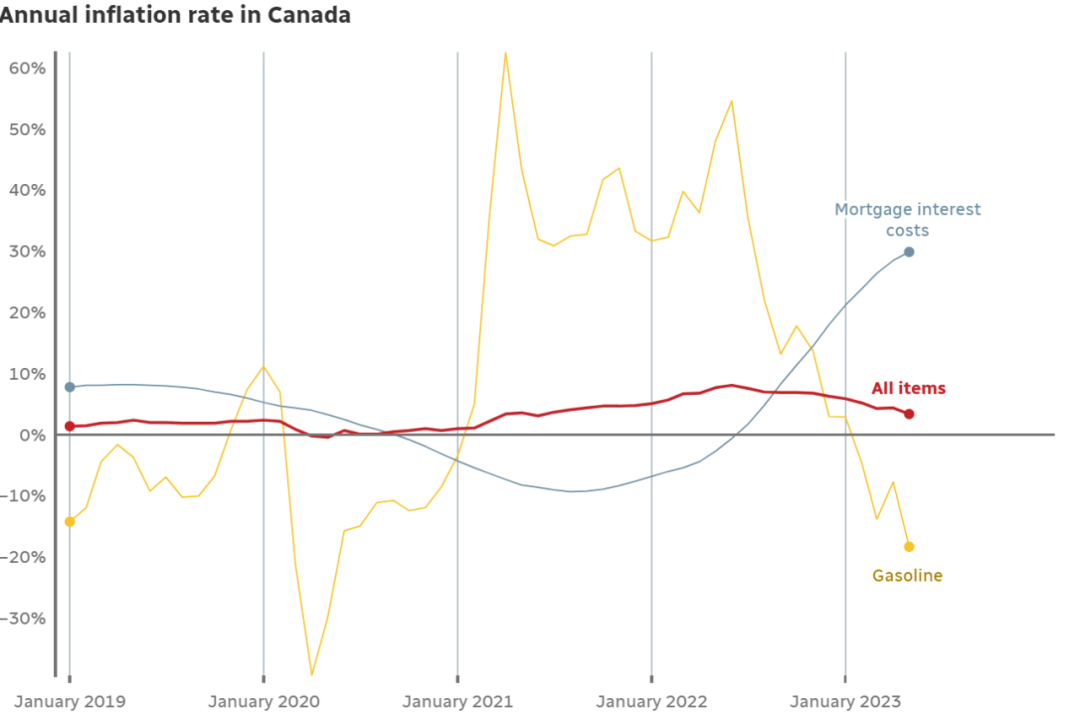

再次,连续加息以后产生的家庭房贷支出同步大幅上升,反而替代前期的油价飙升,成为当前物价上涨的最主要来源。

所以,进入深水区的压通胀,升息能否继续抑制消费支出,从而降低总体物价水平,有待进一步观察。

资料来源:加拿大统计局/CBC

▌03 还贷飙升:“房奴”的困境

升息使家庭房贷支出增加是不言而喻的,而且影响非常广泛。

加拿大人口上月已经突破4000万。截至上次全国人口普查,加拿大家庭的住房存量为1530万户。

据加拿大抵押贷款和住房公司CMHC统计,三分之二的加拿大家庭拥有房产;约30%的家庭持有房屋按揭抵押贷款。全国总房贷按揭数量为700万笔,总房贷金额达1.93兆加元,平均每笔房贷额27.9万。

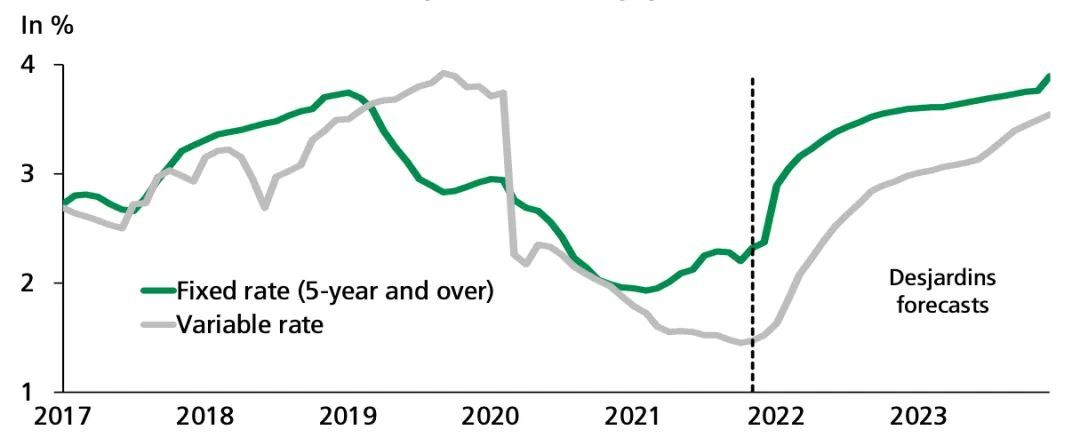

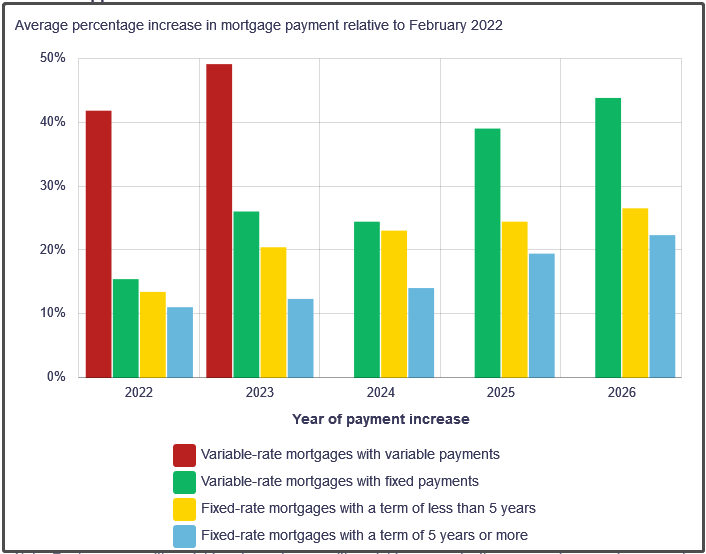

持有浮动利率和固定利率的房贷者饱受加息折磨。其中持有浮动利率和已到期的固定利率房贷者,已经承受了一年多升息带来的房贷付款增加的冲击,约占房贷者总数的三分之一。如果真的本周三加息,浮动利率房贷马上上升,房贷者每月支出马上相应同步增加。

其他大多数固定利率抵押贷款将陆续在2025~2026年之前面临到期更新,预计续贷时还款将增长20%至40%。

这样的增幅,对抵押贷款借款人而言,已经不是一根稻草,而是一把稻草的压力。这将进一步加剧他们的经济压力,甚至可能使他们面临丧失房屋所有权的风险。这无疑是一颗震撼弹。

▌04 捉襟见肘:家庭财务灵活性变差

前几年房地产火热,出于对市场的乐观预期,一些家庭捉襟见肘地进入房地产市场,承担了摊还期较长的大额抵押贷款。当时相对较低的浮动利率抵押贷款的使用也不少见。

摊还期超过25年的新抵押贷款的比例在去年一年内从41%年增加到46%。2019年时,这一比例才34%。

据媒体报道,越来越多的抵押贷款的摊销期超过30年。

较长的还贷期,虽然减少了每月还款的金额,有助于降低偿债成本,但增加了家庭财务的脆弱性,因为积累资产权益的速度较慢。

现在,升息后的利率增加了许多抵押贷款持有人的偿债成本。近期购房者的抵押贷款偿债比率(DSR)明显增加。据央行估计,在2022年一年内,新抵押贷款的DSR中位数从16%上升到19%,同期,DSR超过25%的新抵押贷款人的比例也从12%增加到29%。

较高的DSR明显降低了加拿大家庭在经历不可预见的费用增加或收入损失时的财务灵活性。

过去一年,较高的利率也导致加拿大大部分地区的房价下跌。对于在价格接近峰值时购买房屋并支付较少首付的家庭来说,这种下降可能导致其房屋净资产有限甚至为负。这种状况限制了家庭再融资,以及延长还贷期以减少每月付款的能力。

其实不光是购房者,租房者也同样面临租金上涨的挑战。全国主要城市的租金增加明显,截至今年5月,一房单位年租金平均上涨13%,两房年租金平均上升10%。远远超过同期的通胀水平。

位于渥太华的加拿大银行大楼。(Sean Kilpatrick/The Canadian Press)所以,加拿大家庭平均化在住房上的开支因升息而大幅增加,不仅成为系统性风险,同时成为进一步降通胀的首号大敌,这似乎与加息为降通胀的初衷背道而驰。

▌05 加息还是不加息:抱最大希望,做最坏打算

如果周三央行把靴子扔下,宣布升息至5%,无疑会对加拿大抑制通胀,并对经济和社会各方面都会产生相应的影响。问题是能否在实现有效控制通胀的同时,避免经济衰退,还有待观察,这对市场无疑产生不确定性。

但是,几乎可以确定的是加息至5%对负债累累的房奴和捉襟见肘的家庭而言,已经不是压垮骆驼的最后一根稻草,而是一颗震撼弹。而且,这同时也可能对贷款机构和金融市场带来系统性挑战。

所以,金融界人士呼吁大家抱最大的希望,做最坏的打算。“在经济前景不明朗時,家庭投資和资产管理,更需要注意资产的分散性、流动性,以及现金流。”中薇财富管理(加拿大)总经理陆政雄建议道。

本周的加息,你准备好了吗?

© 加拿大高度传媒集团版权所有。若无授权,严禁转载,违者必究。